Metode, tehnici și strategii pentru riscuri valutare în valută de acoperire

Aceasta înseamnă „garanție“ Traducere din „acoperire“ a limbii engleze. Prin urmare, de acoperire împotriva riscurilor într-un sens larg, acesta poate fi numit un set specific de măsuri menite să minimizeze riscul posibil financiar în procesul de a intra în orice tranzacție. Corect pentru a pretinde că este un aranjament normală între participanții la piață în procesul de cumpărare și de vânzare cu privire la prețul stabilit pentru o anumită perioadă de timp.

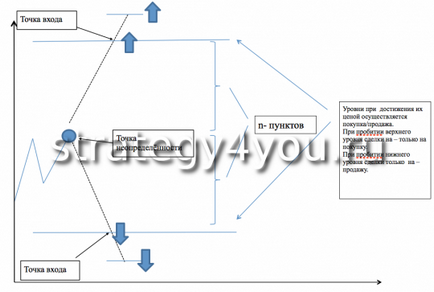

In tehnica de acoperire pe piața valutară este destul de simplu: deschiderea poziției opusă tranzacției deja încheiate, care este utilizat în cazul în care tendința inversează și tranzacția curentă devine neprofitabilă. Deci, contra le generează venituri.

Astfel, conchide comerciantul două tranzacții pe un instrument financiar de dimensiuni identice, dar în direcții opuse. Unul generează venituri, al doilea - o pierdere. Odată ce a devenit clar care este poziția tendință profitabilă și în mod clar definite, cu pierderi pot fi închise.

- Incapacitatea de a elimina complet riscul, dar șansa de a face nivelul lor de acceptabil și nepericuloase

- Alegerea metodelor și instrumentelor necesare pentru a ține seama de nivelul pierderilor posibile și raportul dintre beneficiile care decurg din operațiunile efectuate asupra costurilor lor de punere în aplicare

- proiectare atentă a programului, care implică îmbunătățirea mecanismelor de acoperire a riscului pentru un anumit cont, întreprinderea, investitorul

- Considerații și context - într-un singur caz, metoda aleasă este una ideală, într-un alt - ineficient

instrumente de bază pentru operațiuni

Având în vedere faptul că valută străină de acoperire a riscului - o operațiune pentru fondurile de asigurări, ceea ce sugerează fixarea prețurilor, nu este surprinzător faptul că principalele instrumente în acest caz, sunt opțiuni și contracte futures. un contract de tranzacție, în viitor, la un anumit moment în avans costul.

La urma urmei, obiectivul principal este de a elimina riscul de a cumpărătorului de a cumpăra la un preț necunoscut, și riscul vânzătorului - de a vinde la un cost necunoscut. Datorită acestor instrumente nu poate determina în avans costul, limitarea riscului pozițiilor scurte și lungi ale investitorilor.

Principalele tipuri de garduri vii:

1) Futures - contracte care îi dau angajamentul reciproc de vânzare / cumpărare a activului, în viitor, la data desemnată exact prețul convenit. Acesta este modul cel mai natural si simplu. Futures au asupra stocurilor și indici, valute și obligațiuni, produse de bază. Prin urmare, toate acestea pot fi acoperite prin realizarea de propuneri de dezvoltare de îmbunătățire a mecanismului de acoperire a riscurilor valutare la fel ca și altele.

acoperire completă în piața futures oferă o acoperire de o sută de procente, cea mai exclusivă a probabilității de pierdere. În cazul în care partea acoperit, doar o parte din afacere reală nu reușește să asigure. Principalele avantaje ale contractelor futures: marja minimă din cauza lipsei de capital, capacitatea de a folosi diferite active, standardizare.

Există două tipuri de metoda - achiziționarea de acoperire (asigurare împotriva creșterii prețurilor în viitor) și vânzări (vânzări de bunuri reale pentru asigurarea valorii căderii).

2) opțiuni. că piața a oferit pe contractele futures și reprezintă dreptul de a vinde sau de a cumpăra o anumită sumă a activului suport (a unui contract futures) la o anumită dată viitoare. Opțiunile sunt contracte futures, în legătură cu grupurile care le coincid.

Metode și tipuri de acoperire

Încercarea de a reduce riscul valutar, folosind astfel de strategii de acoperire împotriva riscurilor sale:

- strategie clasică - a apărut în schimbul de mărfuri din Chicago, atunci când, din cauza posibilității neexercitàrii amânată pentru un motiv sau altul se ocupă cu tranzacții contract încheiat într-o opțiune pentru livrarea de valoarea inițială a contractului.

- acoperire directă - cel mai simplu mod, concluzia sugerează contract pe perioadă determinată pentru vânzarea unui activ disponibil în scopul stabilirii prețului de achiziție pentru perioada de valabilitate a acestuia.

- Pentru a anticipa - pentru a proteja activele înainte de planificarea tranzacției. Realizarea de planificare operațională și respectarea prețul corect în acest moment, puteți cumpăra un contract futures pe activul dorit, astfel încât prețul său curent va fi fixat în viitor.

- Crucea - adesea folosit pentru protecția portofoliului de valori mobiliare. Metoda implică încheierea unui contract pe durată determinată nu este un activ care există deja, iar pe de altă parte, care într-o anumită măsură similară în comportamentul preț. Deci, pentru acoperirea portofoliului, care include diverse tipuri de hârtie, teamă că va cădea în preț, puteți vinde opțiuni sau contract futures pe indicele RTS, care este considerat un barometru al pieței românești. Investitorul prevede că în cazul în care portofoliul va scădea pe piață, această tendință de scădere, astfel încât datorită unei poziții scurte într-un termen fix reușesc să se înmoaie un pic trageri.

- Direcția Hedging - adică portofoliul de poziții lungi și temându-se pentru depreciere, investitorul poate fi diluat cu un portofoliu de poziții scurte pe stocurile slabe. Apoi, în cazul unui general de scădere a tranzacțiilor scurte aduc profituri pentru a compensa pierderile pe mult timp.

- Cross-sectorială - atunci când există active în portofoliul unei sfere, este posibil să se includă poziții lungi în active alte industrii, care va crește cu o scădere în primul rând. Deci, dacă există hârtie în portofoliul cererii interne, în cazul creșterii dolarului american poate asigura includerea lor poziții lungi în valori mobiliare ale exportatorilor, care cresc de obicei, cu o creștere a ratei de schimb.

Astăzi există o mare varietate de metode și tehnici de acoperire și, după cum sa demonstrat prin statistici, această metodă de asigurare a activelor dă rezultate bune. determina corect direcția și volumul tranzacțiilor și a încheiat tranzacția poate reduce semnificativ riscurile.