Cum de a calcula impozitul pe venit pe salarii, cu exemple specifice de calcul a impozitului pe venitul personal în 2018

În conformitate cu cerințele fiscal federal, impozitul pe venitul personal se deduce din salariul fiecărui angajat, indiferent dacă acesta este un angajat cu normă întreagă sau de lucrări temporare pe baza contractului semnat al companiei. Pentru a înțelege cum să calculeze impozitul pe venitul din salarii, ne uităm la formula pe care sunt realizate aceste calcule:

PIT = NB * RNS / 100

în cazul în care NB - baza de impozitare,

RNS - rată%, determinată separat pentru fiecare plătitor.

Baza de impozitare este venitul - dividende sau salariu, în jos din taxele:

- salariu / rată sau o sumă, în ciuda faptului că în contract (pentru furnizarea de servicii sau de muncă);

- bonusuri;

- bonusuri pentru vechime în muncă, calificări, localizarea teritorială;

- prestații de invaliditate temporară.

Toate acestea sunt supuse impozitului pe venit de angajamente personale. Dar există și excepții. Nu se încadrează în valoarea taxei de plătit nu este legată de muncă: ajutor financiar (. până la 4000 de ruble), sprijin pentru copii, burse, pensii, reducând în același timp statul, precum și cheltuielile de deplasare.

- eroii Uniunii Sovietice și Federația Rusă;

- UCH Cam-al doilea război mondial și alte războaie;

- invalizii de 1 si 2; c.

- „Maiak“ victimele dezastrului și software-ul de la Cernobâl.

Valoarea Deducere 1400 părinți rub.oformlyayut din primul și al doilea copil minor. Aceasta se aplică până în momentul în care venitul anual nu depășește 280 mii. Frecați. și este disponibil pe un copil în vârstă de până la 18 ani sau până la 24 de ani, în cazul în care acesta este antrenat pe ramura internă. În a treia și, ulterior, deducerea copil este de 3 000 de ruble. Pentru a determina valoarea de deducere în considerare numărul total de copii, indiferent de vârsta lor. părinți singuri (sau părinții adoptivi) au dreptul de a dubla deducerea lunară pentru un copil. Scutirea se aplică până la venitul 280,000th și se termină la căsătorie pentru luna următoare de la data evenimentului.

Deducerea de 3000 de ruble. ar trebui să fie:

- accidente Liquidator și similare;

- părinții / tutorii copilului - persoane cu handicap, precum și al treilea, al patrulea și următorii copii minori;

- invalizii de Marele Război Patriotic și alte operațiuni militare;

- participanții testelor nucleare.

Dacă aveți drepturi la utilizarea mai multor prestații este luată în considerare valoarea cea mai mare. Rezumați numărul de deduceri nu poate, cu excepția doar deduceri pentru copii.

Rata de impozitare aplicată astăzi - 13% sau 30%. Limita inferioară de 13% se aplică impozitul pe venit al rezidenților, adică. E. Cetățenii în territoriiRumyniyane mai puțin de 183 de zile, în ultimele 12 luni. Această definiție acoperă practic toți angajații companiilor românești, cu toate că acest statut în funcție de lungimea șederii în țară poate fi atribuită nici unei persoane fizice.

Nerespectarea acestei condiții plătitorul nu poate fi un rezident fiscal și să plătească impozitul pe venitul personal pe venit de 30%. Rețineți că starea este determinată de fiecare dată când statul de plată și se pot schimba pe tot parcursul anului.

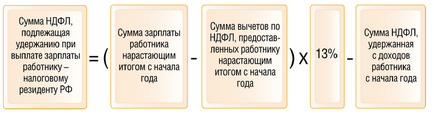

Acum, când ne-am dat seama exact care plățile sunt incluse în baza de impozitare, ne-am decis cu privire la dimensiunea de pariuri și de a afla cine este eligibil pentru beneficii, ia în considerare algoritmul de calcul al impozitului pe venitul personal. trebuie:

- acumulați inclusiv salariul de toate tipurile de cheltuieli;

- stabili dacă acestea sunt supuse impozitării;

- determină statutul plătitorului - rezident sau nu;

- să stabilească dreptul său de a utiliza deducerea;

- venitul este redus cu suma la care taxa nu este reținută și deductibilă (în cazul în care are dreptul);

- privind valoarea rezultată a impozitului pe veniturile din dobânzi, aplicând ratele în conformitate cu statutul de plătitor.

Pentru claritate, explicăm câteva exemple.

Exemplul numărul 1 - calcularea impozitului pe venit pentru angajat care are trei copii

Exemplul № 2 - calculul impozitului folosind o deducere dublă

Exemplul numărul 3 - calculul impozitului pentru persoana care nu este un rezident fiscal

În ceea ce privește raportarea și calendarul furnizării sale

Neplata, plata cu întârziere sau eșecul la raportarea fiscală, desigur, atrage după sine penalități. În etapa de dezvoltare este proiectul de lege, care propune impunerea de sancțiuni: o amendă pentru nedepunerea sau depunerea de calcul impozit restante va fi de 5000 de ruble. pentru fiecare lună de la data termenului legal de depunere a raportului. Capacitatea de a bloca toate conturile companiei. Plata este doar o parte a taxei va atrage după sine o penalizare de 20% din suma neplătită pentru o încălcare repetată amendă similară se va ridica la 40%.